一、概述

1、概念:土地增值稅是以納稅人轉讓國有土地使用權、地上的建筑物及其附著物(以下簡稱轉讓房地產)所取得的增值額為征稅對象,依照規定稅率征收的一種稅

【提示】2019年7月,財政部會同國家稅務總局發布了《中華人民共和國土地增值稅法(征求意見稿)》

2、特點:

1.以增值額為征稅對象

2.征稅面比較廣

3.采用扣除法和評估法計算增值額

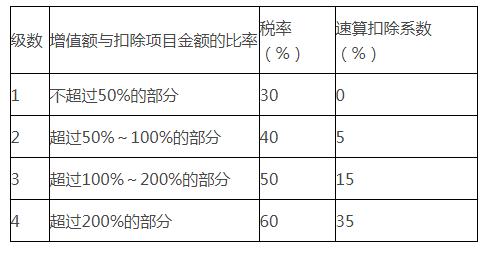

4.實行超率累進稅率

5.實行按次征收

【鏈接】不動產轉讓環節稅收

轉讓方:增值稅、城建稅、教育費附加、地方教育附加、印花稅、土地增值稅、所得稅

承受方:契稅、印花稅

二、納稅人

土地增值稅的納稅義務人是轉讓國有土地使用權、地上建筑物及其附著物并取得收入的單位和個人。

【解釋】包括各類企業單位、事業單位、機關、社會團體、個體工商業戶以及其他單位和個人。

【提示】凡發生應稅行為的單位和個人,不論其經濟性質,無論專營或兼營房地產業務,均有繳納土地增值稅的義務。

三、征稅范圍

(一)征稅范圍的一般規定

轉讓、國有:出讓國有土地、轉讓非國有(集體所有)土地的行為不征稅

轉讓使用權/產權:強調國有土地使用權、地上建筑物及其附著物是否發生產權轉移,不包括未轉讓土地使用權、房產產權的行為

有償:強調取得收入,對以繼承、贈與等方式無償轉讓的房地產,不予征稅

【解釋】土地使用權的出讓和轉讓:

(二)征稅范圍的特殊規定(哪些征;哪些不征;哪些免征)

具體事項 | 土地增值稅的具體規定 |

合作建房 | 一方出地,一方出資金,雙方合作建房,建成后分房自用的,暫免;建成后轉讓的,征稅 |

交換房地產 | 征稅(個人之間互換自有居住用房,經當地稅務機關核實,免征) |

房地產抵押 | 抵押期間不征;抵押期滿后看產權是否轉移,以房地產抵債,征稅 |

房地產出租 | 權屬不變更,不征 |

房地產評估增值 | 產權未轉移,房屋產權所有人、土地使用權所有人也未取得收入,不征 |

國家收回國有土地使用權、征用地上建筑物及附著物 | 權屬已變更,原房地產所有人也取得了收入,但按照規定,免征 |

代建房行為 | 產權未轉移,不征 |

房地產繼承 | 是指房產的原產權所有人、依照法律規定取得土地使用權的土地使用人死亡以后,由其繼承人依法承受死者房產產權和土地使用權的民事法律行為,不予征稅 |

房地產贈與 | 不征收土地增值稅的房地產贈與行為只包括以下兩種: 1.房產所有人、土地使用權所有人將房屋產權、土地使用權贈與直系親屬或承擔直接贍養義務人的行為(贈與至親) 2.房產所有人、土地使用權所有人通過中國境內非營利的社會團體、國家機關將房屋產權、土地使用權贈與教育、民政和其他社會福利、公益事業的行為(公益贈與) |

土地使用者轉讓、抵押、置換土地 | 只要土地使用者享有占有、使用、收益或處分該土地的權利,且有合同等證據表明其實質轉讓、抵押或置換了土地并取得了相應的經濟利益,應該征稅 【提示】在所擔保的債務到期之前,抵押人實際上仍對設為抵押物的土地享有占有、使用、收益的權利,土地使用權屬并未發生轉移行為,不繳納土地增值稅。土地使用者作為抵押人,以土地使用權設為抵押物,在抵押期滿后,不能如期清償債務,而以作為抵押物的土地使用權清償債務時,抵押的土地使用權被債權人實質性依法取得,土地使用者作為抵押人實際上也取得相應的經濟利益,這個時候無論是否辦理土地使用權屬變更,都應當依照稅法規定繳納土地增值稅(2020年新增) |

四、稅率——四級超率累進稅率

(責任編輯:)