2019期貨從業資格考試《基礎知識》考點:基差與套期保值效果

知識點一、基差的定義

基差是某一特定地點某種商品或資產的現貨價格與相同商品或資產的某一特定期貨合約價格間的價差。用公式可簡單地表示為:基差=現貨價格一期貨價格。

知識點二、基差走強與基差走弱

當基差變大時,稱為“走強”。基差走強常見的情形有:現貨價格漲幅超過期貨價格漲幅,以及現貨價格跌幅小于期貨價格跌幅。這意味著,相對于期貨價格表現而言,現貨價格走勢相對較強。

基差變小,稱為“走弱”。基差走弱常見的情形有:現貨價格漲幅小于期貨價格漲幅,以及現貨價格跌幅超過期貨價格跌幅。這意味著,相對于期貨價格表現而言,現貨價格走勢相對較弱。

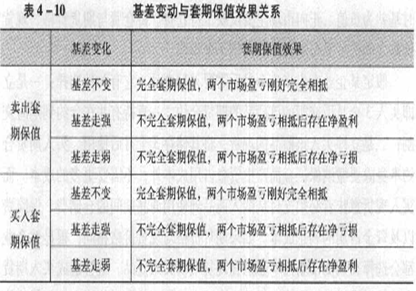

知識點三、基差變動與套期保值效果

(一)基差變動與賣出套期保值

(二)基差變動與買入套期保值

知識點四、影響基差的因素

基差變動會給套期保值的效果帶來不確定性,這稱為基差風險。套期保值的實質是用較小的基差風險代替較大的現貨價格風險。

基差的大小主要與持倉費有關。持倉費,又稱為持倉成本,是指為擁有或保留某種商品、資產等而支付的倉儲費、保險費和利息等費用總和。持倉費高低與距期貨合約到期時間長短有關,距交割時間越近,持倉費越低。

當期貨價格高于現貨價格或者遠期期貨合約價格高于近期期貨合約價格時,這種市場狀態稱為正向市場,此時基差為負值。

當現貨價格高于期貨價格或者近期期貨合約價格高于遠期期貨合約價格時,這種市場狀態稱為反向市場,或者逆轉市場、現貨溢價,此時基差為正值。

套期保值者可以通過對持倉費、供求等因素的分析,利用歷史上數年的基差變化數據進行預測,從而達到更理想的套期保值效果。

知識點五、基差交易

(一)點價交易

點價交易,是指以某月份的期貨價格為計價基礎,以期貨價格加上或減去雙方協商同意的升貼水來確定雙方買賣現貨商品的價格的定價方式。點價交易從本質上看是一種為現貨貿易定價的方式,交易雙方并不需要參與期貨交易。

與傳統的貿易不同,在點價交易中,貿易雙方并非直接確定一個價格,而是以約定的某月份期貨價格為基準,在此基礎上加減一個升貼水來確定。升貼水的高低,與點價所選取的期貨合約月份的遠近、期貨交割地與現貨交割地之間的運費以及期貨交割商品品質與現貨交割商品品質的差異有關。

根據確定具體時點的實際交易價格的權利歸屬劃分,點價交易可分為買方叫價交易和賣方叫價交易,如果確定交易時間的權利屬于買方,稱為買方叫價交易,若權利屬于賣方的則為賣方叫價交易。

(二)基差交易的應用

所謂基差交易,是指企業按某一期貨合約價格加減升貼水方式確立點價方式的同時,在期貨市場進行套期保值操作,從而降低套期保值中的基差風險的操作。

基差交易與一般的套期保值操作的不同之處在于,由于是點價交易與套期保值操作相結合,套期保值頭寸了結的時候,對應的基差基本上等于點價交易時確立的升貼水。這就保證了在套期保值建倉時,就已經知道了平倉時的基差,從而減少了基差變動的不確定性,降低了基差風險。

知識點六、企業開展套期保值業務需注意的事項

第一,企業在參與期貨套期保值之前,需要結合自身情況進行評估,以判斷是否有套期保值需求,以及是否具備實施套期保值操作的能力。

第二,企業應完善套期保值的機構設置。要保證套期保值效果,規范的組織體系是科學決策、高效執行和風險控制的重要前提和基本保障。

第三,企業需要具備健全的內部控制制度和風險管理制度。

第四,加強對套期保值交易中現金流風險、流動性風險和操作風險等的管理。

編輯推薦:

(責任編輯:)